中泰证券60亿元定增获批!

10月13日晚间,中泰证券公告,公司于10月13日收到中国证券监督管理委员会出具的《关于同意中泰证券股份有限公司向特定对象发行股票注册的批复》。批复同意公司向特定对象发行股票,本次发行应严格按照报送上海证券交易所的申报文件和发行方案实施。

公告显示,该批复自同意注册之日起12个月内有效。公司将按照有关法律法规、批复要求及公司股东大会的授权,在规定期限内办理本次向特定对象发行股票的相关事项,并及时履行信息披露义务。

券商中国记者注意到,沉寂了一年多时间后,今年以来券商再融资快速推进。除了中泰证券以外,天风证券已于6月23日顺利完成40亿元定增募资;南京证券50亿元定增计划已于9月29日获得上交所审核通过;东吴证券也于7月公布60亿元定增预案。

“补血”60亿元

中泰证券7月15日晚间公告的《向特定对象发行A股股票募集说明书(修订稿)》显示,本次向特定对象发行股票数量不超过本次发行前公司总股本的30%,即不超过20.91亿股。其中,中泰证券控股股东枣矿集团认购数量为本次发行股票数量的36.09%,即按照本次发行前枣矿集团及其一致行动人持有公司的股份比例进行同比例认购,且认购金额不超过21.66亿元。

此外,公司控股股东枣矿集团及其一致行动人新矿集团分别承诺,本次发行完成后,枣矿集团和新矿集团在本次发行前持有的公司股份,自本次发行结束之日起十八个月内将不以任何方式转让,但在适用法律允许的前提下的转让不受此限。

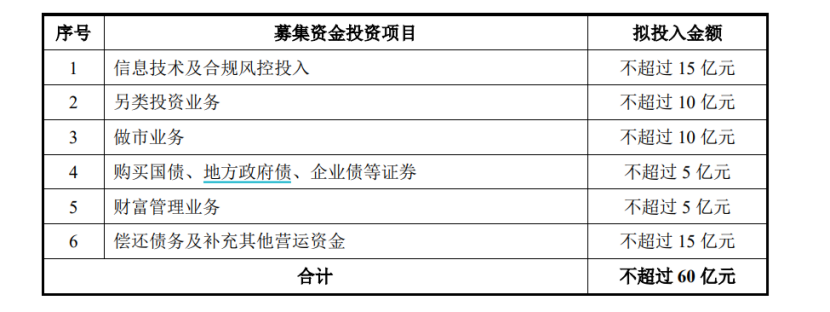

募集资金投向方面,本次向特定对象发行股票募集资金总额不超过60亿元,扣除发行费用后将全部用于增加公司资本金,进一步优化公司业务结构,提升公司的市场竞争力和风险抵御能力,在更好地服务实体经济高质量发展的同时,为股东创造更大价值。

具体而言,将用于信息技术及合规风控投入、另类投资业务、做市业务、财富管理业务、偿还债务及补充其他营运资金 ,以及购买国债、地方政府债、企业债等证券等六方面。

历经两年零三个月后定增落地

中泰证券此次定增最初起始于两年前。2023年6月30日晚间,中泰证券抛出60亿元定增计划,为该公司2020年上市后首次股权融资。这项定增议案生效日其实在2023年10月9日,原应在2024年10月9日失效,但是中泰证券特别将议案延长12个月,至2025年10月9日。

今年5月28日,中泰证券公告,公司于当日收到上交所出具的《关于受理中泰证券股份有限公司沪市主板上市公司发行证券申请的通知》,上交所决定予以受理并依法进行审核。

而在7月14日,中泰证券召开股东大会再次将定增决议有效期延长至2026年7月14日,并在次日答复了监管审核问询函。彼时,上交所对于定增审核集中提出了七大问题,中泰证券回复公告长达119页,回复内容包括本次发行方案、业务和经营情况、行政处罚及未决诉讼等。

关于融资规模和时机的合理性,中泰证券表示,本次发行是公司顺应监管层支持证券公司通过合理方式补充资本、服务实体经济高质量发展的重要举措,符合证券监管部门相关监管要求与产业政策导向。公司结合股东回报和价值创造能力、市场发展趋势、战略布局等方面综合确定本次融资的融资规模和时机。

中泰证券还提到,公司上市后一直未实施股权再融资,主要通过非股权方式进行融资以此来满足各项业务发展,导致负债规模相对较高,净资本也未能得到较好补充。结合公司目前货币资金、净资本情况等,公司存在资本缺口,本次融资规模具有合理性。

9月5日,中泰证券公告称,收到上海证券交易所出具的《关于中泰证券股份有限公司向特定对象发行股票的交易所审核意见》,认为公司向特定对象发行股票申请符合发行条件、上市条件和信息披露要求。

如今,随着证监会的批复,历经两年零三个月后,中泰证券60亿元定增也终于尘埃落定。